一、技术突破造就行业百花齐放,2017年我国体外诊断行业证券化加速

1、最大的医疗器械细分领域,我国体外诊断市场规模保持约20%的高增长

全球医疗器械市场达到3870亿美元,体外诊断领域占据13%。

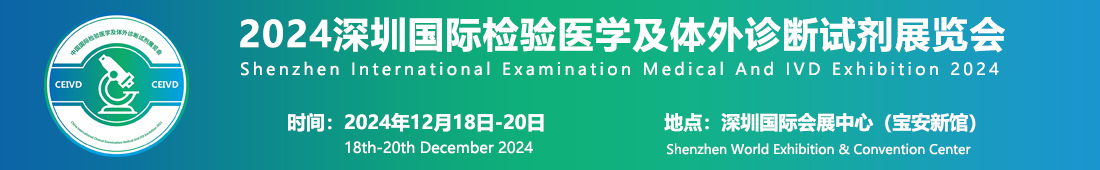

医疗器械是医疗健康行业的重要部分,根据《2017年全球医械市场概况以及2022年全球医械市场预测》,全球医疗器械2016年销售额达到3870亿美元,同比增长了4.3%,未来5年增长速度有望加快,CAGR达到5.1%。

2009-2022E全球医疗器械销售市场达到3870亿美元

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国体外诊断市场监测及前景预测报告》

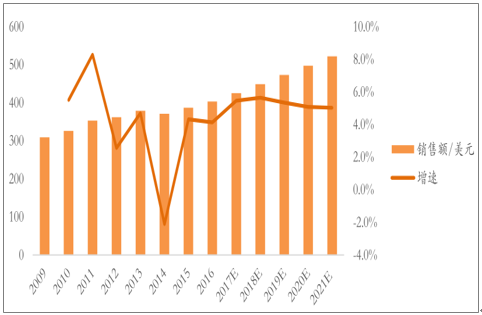

体外诊断是指将人体的血液、体液、组织等从人体中取出后作为样本进行检测进而进行诊断,被称为“医生的眼睛”,国际上统称为 IVD。体外诊断在临床上的使用率极高,约有 80%的疾病诊断依靠体外诊断完成,是医生最主要的诊断手段,理所当然成为最大的医疗器械细分领域,在2016年占比13%。

2016年IVD领域依然是最大的医疗器械细分市场,占比13%

数据来源:公开资料整理

2017年我国体外诊断行业预计达到500亿元的规模,增长速度接近20%。

根据研究数据,体外诊断作为医疗器械最大的细分市场,伴随着技术的不断升级及前沿科学在该领域的应用,一直保持着较高的增长速度。不断增大的全球人口基数,恶劣的环境造成各种传染病、慢性病的高发,成为了体外诊断市场保持发展的主要驱动力,引领着医疗器械行业的发展。

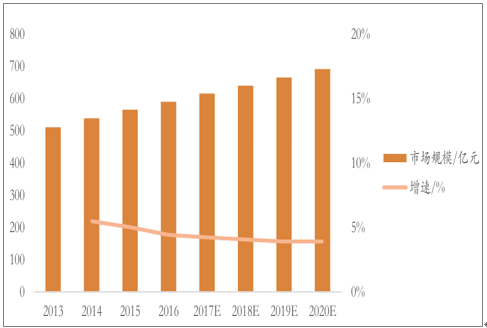

全球体外诊断市场规模增长速度保持在5%左右

数据来源:公开资料整理

与国外发达国家相比,我国体外诊断行业还处在发展的前期阶段。据数据统计,从各个方面与全球市场对比,我国的体外诊断行业规模均相对较小:我国人口约占全球的 1/5,体外诊断市场规模却仅为全球的 3%;我国体外诊断产品人均年消费额仅为 1.5 美元,而发达国家达到 25-30 美元;全球 IVD 市场约占全部药品市场的 5%左右;而我国仅为 1-1.5%左右。

尽

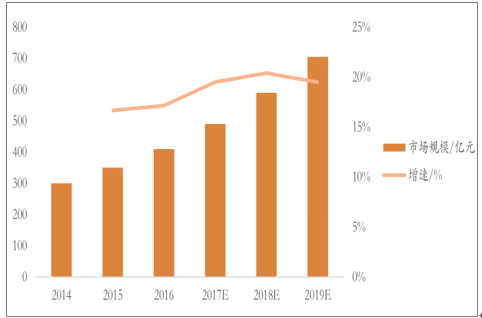

管规模小,但是伴随着我国医疗健康领域的不断发展,近几年我国体外诊断行业一直保持约 20%的增长速度,远超全球平均水平,我国体外诊断行业正迎头赶上。

国内体外诊断市场规模增速接近20%

数据来源:公开资料整理

全球IVD市场增长稳定而集中度大,国内市场保持20%增速而集中度低。

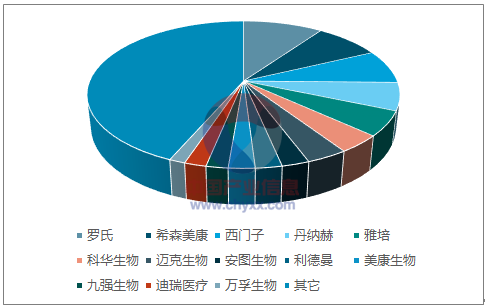

全球体外诊断市场集中度继续提升。据统计,2016年全球前五大体外诊断公司罗氏、丹纳赫、雅培西门子和赛默斯共占据了体外诊断市场 55.5%的市场份额,超过总份额的一半。这些国际巨头普遍历史悠久,规模庞大,产品线丰富,并掌握着最前沿的技术,其诊断仪器及试剂在性能上有绝对的优势,同时具有广阔的营销渠道。

全球体外诊断市场前五大巨头占比超过一半

数据来源:公开资料整理

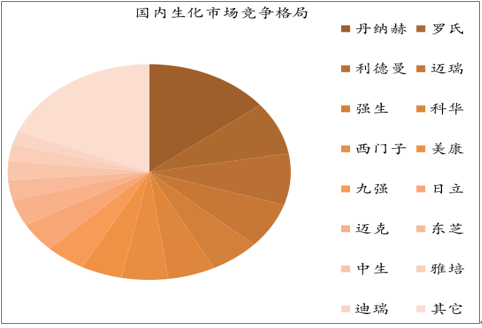

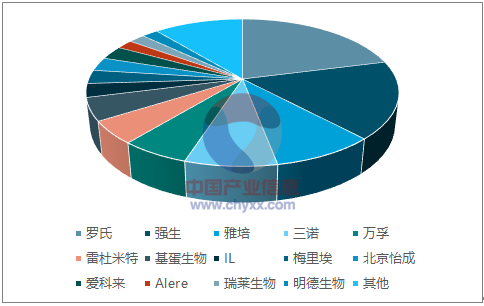

国内企业市场占有率较低。就国内体外诊断的竞争格局来看,2015 年,占据市场超过 5%份额的 5 家国外巨头组成了第一梯队,总共占据 36.8%的市场份额。他们产品普遍质量好、价格贵,在国内三级医院等高端市场占据主流地位。另外,国内如科华、迈克、安图、利德曼等优秀企业组成了第二梯队。由于发展时间较短,他们的营业规模与国外巨头有一定差距,但是伴随着国内体外诊断行业的发展得以飞速成长。最后国内一大批中小企业组成第三梯队,他们市场占有率较低,600 家左右的企业共占据约 40%的市场,整体规模效益不高。

2015年国内体外诊断市场竞争较为分散

数据来源:公开资料整理

2、体外诊断的技术门槛决定了对资本的高需求,飞速发展引资本市场的青睐

体外诊断行业的发展需要资本市场的支持

临床上体外诊断系统主要包括仪器以及在仪器上使用的试剂等耗材,从事这些仪器和试剂研发、生产和营销的企业就形成了体外诊断行业。体外诊断技术汇集了临床医学、机械、免疫学、化学等众多高新技术甚至研究领域前沿,开发难度大,产品开发往往需要 3-5 年甚至更久,开发周期长,导致企业运营前期对资金的需求旺盛。

IVD行业涉及的相关技术多

数据来源:公开资料整理

体外诊断的高毛利率、高增长等特性也吸引了资本市场的关注,行业掀起 IPO浪潮。试剂毛利率达到 60%,体外诊断是“卖水”的行业。体外诊断试剂的行业平均毛利率在60%左右,而相应仪器的毛利在 30%甚至更低,因此试剂占比高的厂家,其毛利率也相对较高。而试剂作为耗材,市场规模占据了超过 70%的市场。

2015年我国体外诊断试剂产值占体外诊断行业产值的70%以上

数据来源:公开资料整理

3、上游核心原材料依赖进口,技术决定细分领域发展阶段各不相同

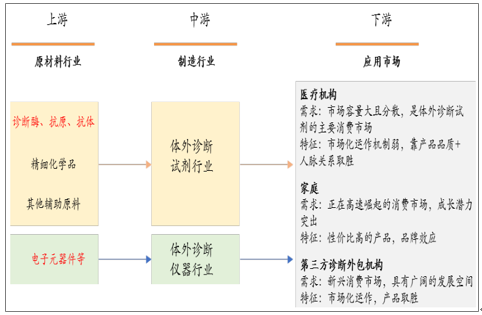

上游依靠进口,下游客户以医疗机构为主

体外诊断上游是指化学、生物以及电子原材料厂商,下游客户以各级医疗机构为主。体外诊断仪器上游主要是电子器件和磨具生产商等,而体外诊断试剂的上游主要是精细化学品、抗原、抗体、生物酶、高分子微粒材料等的供应商,上游的关键原材料进口比例较高。医疗机构包括各级公立及民营医院、乡镇卫生所以及体检中心等是体外诊断行业最大的下游市场。

医疗机构是体外诊断最大的下游市场,关键原材料依赖进口

数据来源:公开资料整理

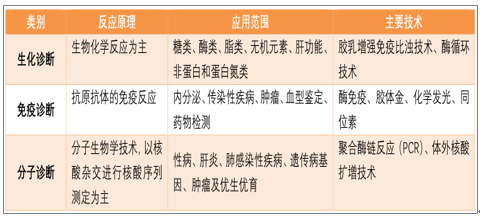

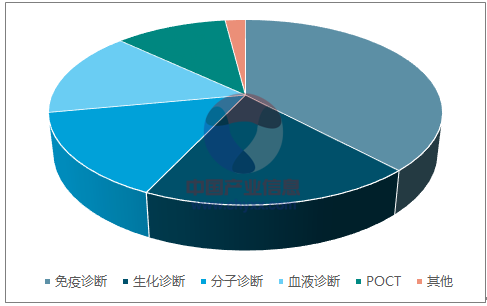

细分领域检测原理各不相同,生化、免疫诊断占据半壁江山。

体外诊断按检测原理或检测方法分类:主要有生化诊断、免疫诊断、分子诊断、微生物诊断、临检类诊断、病理诊断等,其中生化、免疫和分子诊断为我国医疗机构主流的体外诊断方式。

体外诊断主要市场按照原理分为生化诊断、免疫诊断及分子诊断等

数据来源:公开资料整理

生化、免疫诊断占据半壁江山,分子诊断增速最快。就市场规模而言,现阶段我国免疫诊断与生化诊断分列前两位,而分子诊断虽然市场规模小,但是处于高速发展中,未来几年均有望保持 25%以上的高速增长,而行业内部分细分市场如酶联免疫由于技术替代的原因市场规模已慢慢萎缩。

2015年我国体外诊断细分市场,免疫诊断与生化诊断占据半壁江山

数据来源:公开资料整理

各个检测方法精度不同,技术决定细分领域的市场格局。

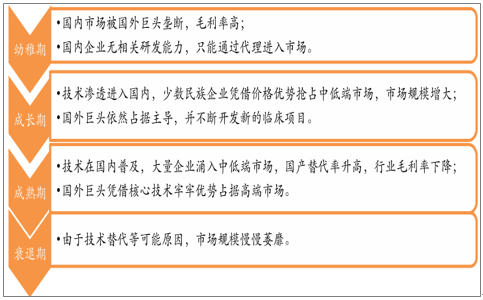

典型的技术驱动型产业,技术水平的发展阶段决定了细分行业的市场格局。体外诊断综合了医学、生物、自动化、机械等各个技术的前沿领域,对研发的综合实力要求很高。由于历史的原因,我国生命科学、精密仪器制造等起步晚,底子薄,自主研发能力较弱。体外诊断多项前沿技术需要从国外引进,行业的发展与我国引进国外先进技术的历程息息相关,可以说,技术水平的发展阶段决定了该技术的市场格局。

技术发展伴随着体外诊断行业的发展

数据来源:公开资料整理

二、细分行业格局迥异,看好化学发光、分子诊断以及POCT领域

1、生化诊断:成熟技术,CFDA新政利好优秀企业

发展最早、最成熟的IVD细分领域

生化诊断是指利用Lamber-Bee定律,通过各种生物化学反应在体外测定各种无机元素、蛋白和非蛋白氮以及酶、糖、脂等生化指标的体外诊断方法,我们常用的肝功能、肾功能、血糖、血脂等检查项目就属于生化诊断,是目前最常用的体外诊断方法之一,也是国内外发展最早、发展最成熟的 IVD 细分领域。

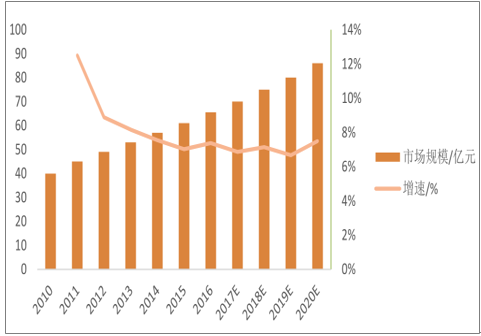

相对于其他体外诊断细分市场,生化领域已是红海。随着需求的不断增加以及国内企业的发展壮大,我国生化诊断市场规模由 2010 年的约 40 亿元增长到 2016 年超过 60 亿元,5年增长了将近 50%,但是增长速度呈现不断下滑的趋势,2015 年仅有 7%左右的微弱增长,在我国三大体外诊断细分行业中发展时间最长,增长最慢。

中国生化诊断市场增速趋于平稳

数据来源:公开资料整理

2、国际市场巨头称霸,国内厂家尚无显著龙头

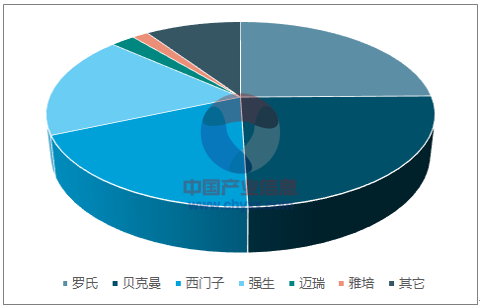

国际市场行业集中度高。四大巨头罗氏、贝克曼、西门子和强生凭借先发优势在国际市场占据了超过 80%的市场份额,国内医疗器械巨头迈瑞仅占比 2%。

2014年全球生化诊断市场被“四大家”所垄断

数据来源:公开资料整理

进口仪器在国内高端市场占据主导地位,而国产品牌试剂市场占比超三分之二。由于反应原理相对简单、被检测指标物精度要求较低,生化诊断试剂对技术的要求相对较低,但生化分析仪研发生产的要求相对较高。随着近几十年的不断进步,国产的生化分析仪已具备一定的竞争能力,但是在准确性和稳定性上与进口产品有较大差距。目前,国内高端市场如三甲医院基本上被国外巨头所垄断,国产产品基本上集中在中低端市场。由于仪器瓶颈,我国大部分的生化企业集中在试剂领域,但是由于我国 70%以上的市场处于开放状态,即不同厂家的仪器与试剂能够配合使用,因此这些厂家也有一定的发展空间。由于成本较低,试剂的毛利率较高,并且相比于进口,国产试剂具有明显的价格优势,因此,生化试剂国产化率已超三分之二。

国内70%生化市场处于开放状态

系统状态 | 主营 | 进口厂家代表 | 国有厂家代表 |

封闭系统 | 仪器+试剂 | 罗氏、雅培、贝克曼、西门子 | 迈瑞、科华、迪瑞 |

开放系统 | 仪器 | 日立、东芝 | 几乎没有 |

试剂 | / | 迈克、美康、利德曼、九强等 |

数据来源:公开资料整理

国内市场竞争格局较为分散,无显著龙头。由于生化试剂进入门槛低,毛利率高,很多公司都是以此为切入点进入 IVD 领域,造成生产厂家众多,已有超过 200 家相关注册公司。但是由于技术壁垒低,且相关产品同质化严重,行业利润随着公司的增加而不断降低。现阶段国内生化市场各厂家的市场份额都不高,整体市场比较分散。

2015 年国内生化市场竞争较为分散

数据来源:公开资料整理

三、免疫诊断:高新技术,国产企业的春天

1、免疫诊断灵敏度极高,以化学发光为主流

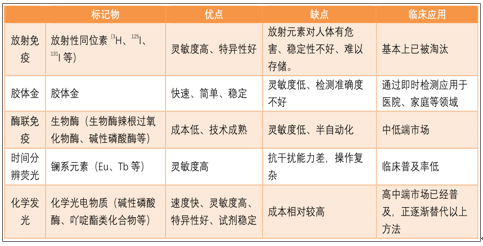

免疫诊断是利用抗原抗体之间的特异性免疫反应来测定免疫状态、检测各种疾病的诊断方法。抗原与抗体由于在空间结构上的高度互补,能够对彼此高度识别并与之高效结合。免疫诊断就是对抗原或抗体与各种能够通过放射性、光电等原理定量的物质如放射性元素、酶、吖啶酯等相结合,然后利用抗原与抗体间的高效结合对人体内的抗体或抗原进行定量测试。传统的免疫诊断包括历史上得到应用的以下五种方法,由于化学发光在临床上的广泛使用,狭义的免疫诊断通常仅仅指化学发光。

免疫诊断的五种技术对比

数据来源:公开资料整理

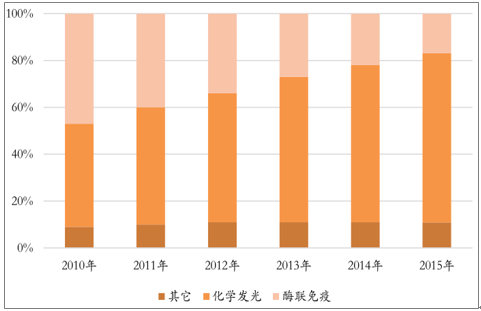

化学发光免疫诊断是免疫诊断领域的最新技术,也是主要发展趋势。与其他免疫诊断方法相比,化学发光由于其在安全性、自动化操作、测试准确性、以及测试速度等方面的系统性优势成为免疫诊断的主流。在发达国家,化学发光的市场占比已近到达了 90%以上,而我国化学发光也已经基本在高端市场普及,而在中低端市场,酶联免疫等方法依然有一定市场,化学发光技术替代依旧有一定空间。

化学发光技术在我国免疫诊断占比不断加大

数据来源:公开资料整理

2、免疫诊断是体外诊断行业规模最大的细分市场,国内市场增速达到15%

近年来,随着技术的不断发展,免疫诊断已经成为我国体外诊断市场规模最大的细分市额 场,约占整个体外诊断市场份额30% ,并且增长迅速。我国免疫市场规模 2016 年已经超过100亿元,预计未来几年能够保持 15%的增长速度。

中国免疫诊断市场以15%的增长速度超越百亿

数据来源:公开资料整理

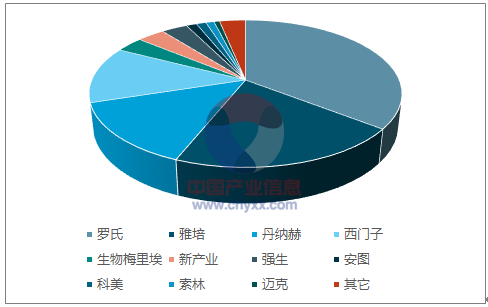

3、国际“四大家”地位稳固,国产品牌开始崛起

行业集中度高,国内 90% 的市场被进口厂家所垄断。化学发光由于技术门槛高,研发难度大,以罗氏、雅培、丹纳赫以及西门子为代表的海外巨头基本垄断了国内外市场,国内市场 CR4>80%。

国内化学发光市场基本被国外厂家垄断

数据来源:公开资料整理

四、分子诊断:生命科学最前沿,行业发展阶段最前、增长最快的细分市场

1、分子诊断以超过25%的增速领跑体外诊断行业,市场集中度低

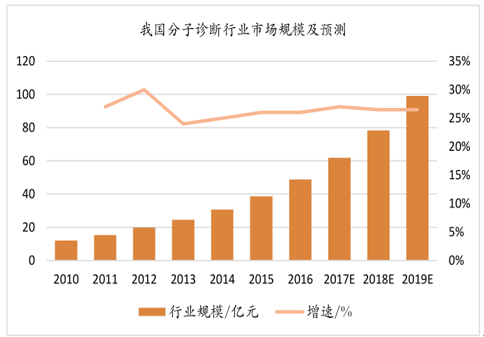

我国分子诊断市场正处于发展前期,规模较小但增长迅速。2010 年分子诊断市场规模仅仅12亿元左右,至今保持着约 25%的增长速度,预计2019年有望达到100亿的规模。

中国分子诊断市场增速超过25%

数据来源:公开资料整理

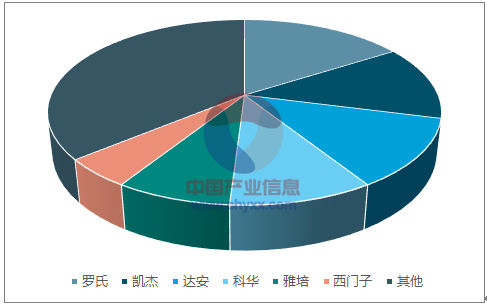

国内市场竞争分散,行业集中度低。现阶段由于国内分子诊断刚刚起步,国外巨头渗透率相对较低,并且分子诊断的技术应用相对较多且未显现明显的主流趋势,因此国内市场极为分散,销售额上亿的公司较少,国内优秀的公司有达安、科华等。

2015 年中国分子诊断市场竞争格局较为分散

数据来源:公开资料整理

五、POCT: 落后而竞争分散的细分领域,未来发展的潮流

1、POCT是接近病人处的检验,便捷性是最大的优势

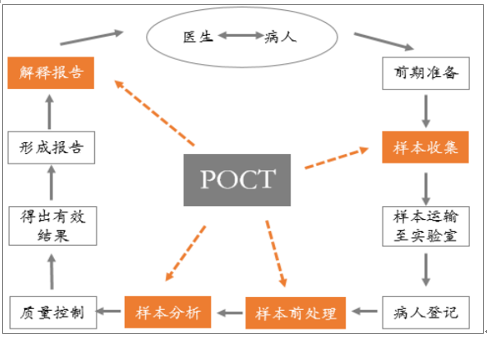

与生化诊断、免疫诊断等技术不同,POCT 是按照应用场景的分类。美国国家临床生化科学院对 POCT 的定义是:在接近病人治疗处,由未接受临床实验室学科训练的非专业临床人员或者病人进行的临床检验,是在传统、核心或中心实验室以外进行的一切检验。区别于传统的中心试验室及检验科,POCT 设备更加小型化,操作更加便捷,结果更加及时,因而得到广泛应用。其反应原理依据不同作用的反应设备而定,可用于血糖检测、血气和电解质分析、快速血凝检测、心脏标志物快速诊断、药物滥用筛检、尿液分析、怀孕测试、粪便潜血血液分析、食品病原体筛查、血红蛋白检测、传染病检测、肿瘤标记物、毒品/酒精检测等。

POCT 是在病人旁边进行的快速诊断,在采样现场即刻进行分析,省去了标本在实验室检验时的复杂处理程序,是快速得到检验结果的一类新方法。与专业实验室诊断相比,POCT仅保留了最核心的“样本收集—样本分析—质量控制—得出有效结果—解释报告”步骤,从而缩短了诊断时间。同时,POCT 在样本用量、样本种类、试剂便利性和对操作者要求等多个方面都具有较大优势。

POCT与传统诊断方式相比 POCT步骤精简

数据来源:公开资料整理

2、全球领域POCT发展成熟,国内POCT发展相对滞后,仅占IVD领域的11%

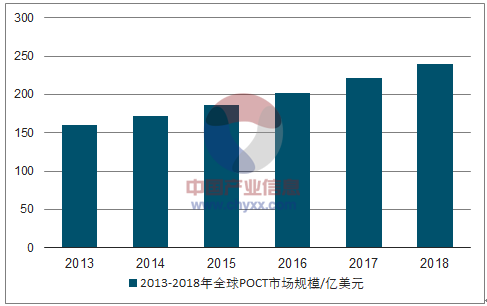

POCT市场在全球范围内稳定发展,2013年市场规模已达160亿美元,预计2018 年市场规模将达240亿美元,在2018年之前将保持 8%的年复合增长率。

2013-2018全球 POCT发展规模/亿美元

数据来源:公开资料整理

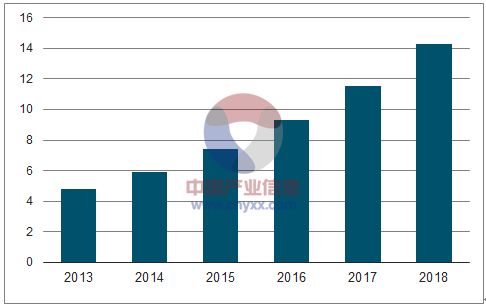

而我国POCT尚处于发展初期,整体市场规模相对美国、欧盟等发达国家依然偏小。2013年我国POCT市场规模仅仅4.8亿美元,预计到2018年,我国POCT市场规模可达 14.3 亿美元。随着医改的推进和在基层卫生建设中政府对 POCT产品技术的投入,未来几年将保持20%以上的年复合增长率。我国人口众多,地区发展不均衡,医疗资源差异较大,是POCT 潜在的巨大市场。

2013-2018中国POCT市场规模/亿美元

数据来源:公开资料整理

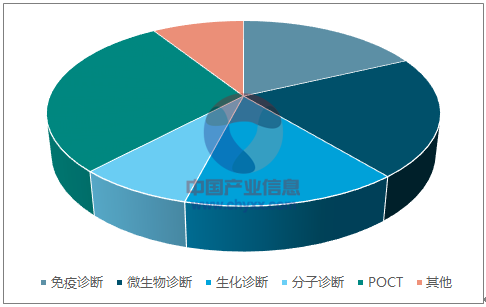

相对值来看,在全球范围内,POCT产品在体外诊断行业中占到29%的比例,居体外诊断细分子行业之首,而我国POCT市场规模仅占 11%。

全球IVD市场中POCT占29%

数据来源:公开资料整理

我国IVD市场中POCT仅占11%

数据来源:公开资料整理

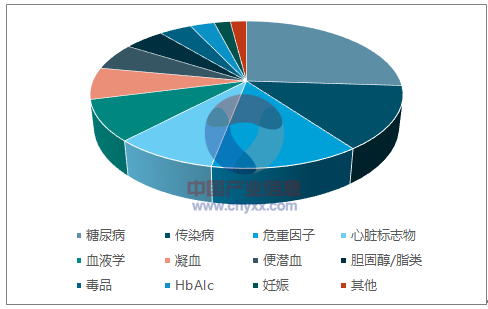

3、临床应用广泛、技术更新快决定了行业集中度的分散

POCT可检测项目领域主要集中在血糖检测、血气和电解质分析、快速血凝检测、心脏标志物快速诊断、药物滥用筛检、尿液分析、干式生化检测、怀孕测试、食品病原体筛查、血红蛋白检测、传染病检测、甘油三酯和胆固醇等血脂项目的检测等。

全球POCT市场构成

数据来源:公开资料整理

POCT 产品因其体型小巧,操作便捷,应用场景可实现下沉,因而可应用于众多领域,如医院(检验科、心内科、急诊科、麻醉科和 ICU)、社区门诊、个人家庭自检、疫情控制、军事医学与灾难救援、食品安全监管、现场监督执法等。POCT 市场的分散决定了行业集中度较低。

我国POCT领域集中度低

数据来源:公开资料整理