一、CRO行业概述

医药研发外包,简称CRO,是一个新兴的专属性的科研服务性行业,其是承接生物医药创新型药物研究过程中某一部分专业性较强的,且又能与研究整体融合互补的工作。其最早起源单纯的药理、毒理的委托,再由此发展成活性物质筛选、化学合成工艺等等内容,其服务内容的分类与创新药物注册政策有关密切的关系;各国药修正为应对政策与科技技术的发展,加速药物研发的产出和降低应专业设置的不足所带来的风险,均有效地采用CRO的研发方式。也使得此科研服务性行业(CRO)的有序发展。

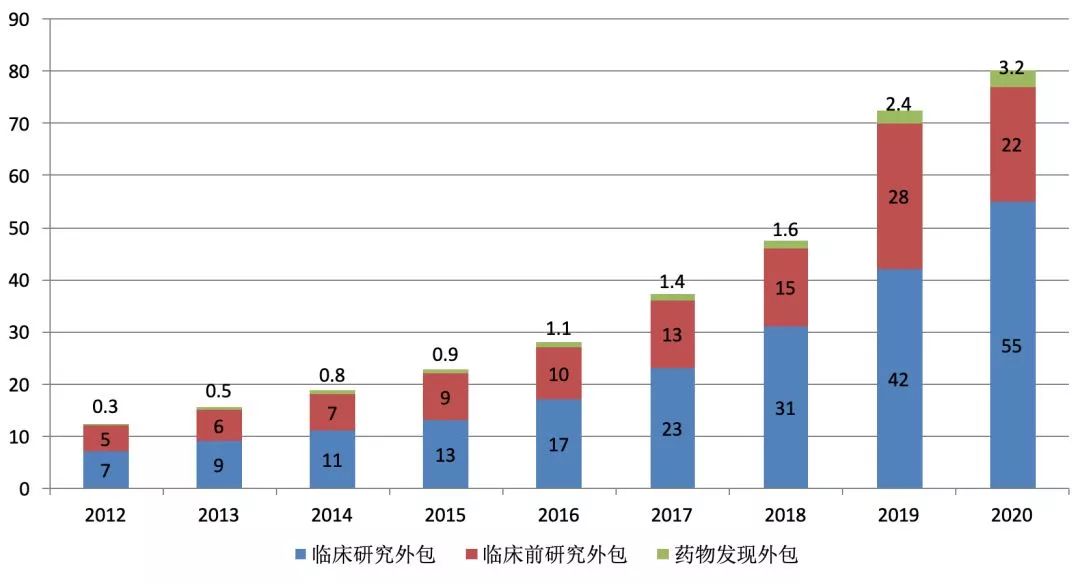

随着国内生物医药、创新型医疗器械、AI技术研发热情的日益高涨,创新性生物医药诞生路径也随着技术发展而变得广大,如活性生物小分子、多肽类、靶向性、仿制药一致性评价、智能型医疗器械、NGS、生物信息技术等多方向性的扩展,专业的所属性研究不断强化与发展,加速了生物医疗大门类研究的速率,另外又由于青苗产出的机制与融资方式,更突显出CRO在研发中所体现的价值, CRO的身价也随之水涨船高,一大批本土优秀CRO企业迅速崛起,受到了资本市场的青睐,中国CRO产业也迎来了新的高峰。据相关专家统计,国内的CRO产业在未来将呈以下发展趋势。

1、CRO公司提供一站式综合服务

CRO外包服务在全球可以涵盖医药研发的整个阶段,国际CRO产业巨头在发展的过程中无一不通过并购与合作,积极拓展核心业务,积极往一站式CRO服务发展。因此从新药研发到新药上市,一般大型跨国CRO企业都能提供一站式综合服务。我国目前CRO整体行业刚刚起步,产业规模发展潜力巨大。对于本土CRO企业来说,未来如何打造完整的产业服务链不仅可以提高我国制药工业的技术创新能力、推动我国尽快进入制药工业价值链的上游,更是为了满足我国医药市场日益增长的需求,是大势所趋的必然结果。

据调查,目前在国内CRO业务纵向一体化趋势明显加速,一些国内CRO企业开始通过投资、并购的方式来拓展产品线及服务。另外随着国内优秀CRO企业上市,大量资金涌入CRO产业,并购整合或将加速,产业集中度将加强。

2、 国内CRO产业竞争加剧

随着中国加入ICH(人用药品注册技术要求国际协调会)之后,国内药品研发、临床试验在准入机制、先进性、规范性、可操作性上将进一步得到加强,国内CRO企业将面临更加严酷的国际竞争与更加严格的国际标准,是机遇也是挑战。临床试验基地产能瓶颈将被突破、临床试验审批流程和执行速度将加快,临床试验CRO订单数量有望实现快速增长,收入确认周期也将缩短,加快业绩释放。

未来随着CRO产业的不断壮大,竞争必然趋向于国际化。本土企业如何有效与跨国企业合作、消化吸收先进技术、形成自己特色的技术优势以适应新的竞争环境将是摆在面前的重要课题。

3、重磅政策或促进医疗器械CRO产业爆发

2017年5月11日至12日,NMPA连发4份征求意见稿。鼓励药品医疗器械创新,征求意见稿包括:《关于鼓励药品医疗器械创新实施药品医疗器械全生命周期管理的相关政策》、《关于鼓励药品医疗器械创新改革临床试验管理的相关政策》、《关于鼓励药品医疗器械创新加快新药医疗器械上市审评审批的相关政策》、《关于鼓励药品医疗器械创新保护创新者权益的相关政策》。此次NMPA的政策组合拳是从药品研发、临床试验、产品所有者权益和生产企业整条产业链的源头进行政策引导、鼓励药品和医疗器械的创新,简化监管流程,提升审批速度。

最初中国的医疗器械企业比较少,因此有大量的国外企业和国内代理商将医疗器械直接进口进行销售,后来演变为在国内建厂。而这一过程中,需要对国内的政策法规进行适应,这也是医疗器械CRO的早期业务。这些企业更倾向于去找一些比较大的CRO企业进行合作,因为其平台大,资金充足,能够比较好的满足企业的需求。

然而随着国内企业的发展,涉及领域日益广泛,门类越发多样,产品日趋专业化,许多大的公司不能提供专业性的指导和服务,因此一些医疗器械企业由于其产品的专业性需要更加专业的配套CRO企业进行服务,这便为一些专业背景很强的新兴企业提供了成长的机会。

医药生产外包服务企业(医药CMO),是以合同定制形式为制药企业提供临床用药、中间体制造、原料药生产、制剂生产以及包装等专业服务的企业。而伴随CMO市场趋于成熟,定制研发生产(CDMO)、产研结合(CRO+CMO/CDMO)等多种商业模式得以快速发展。

二、CMO/CDMO行业概述

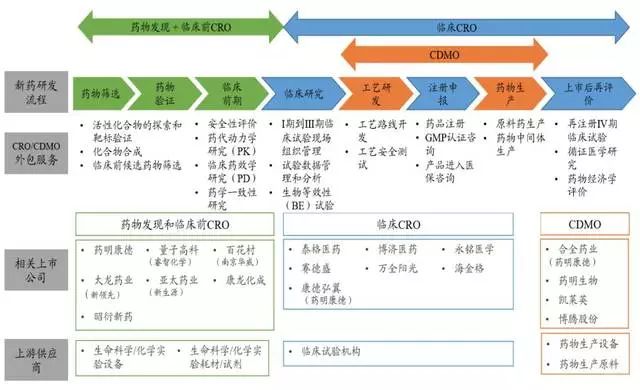

从产业链来看,CDMO处于药物研发至商业化销售的中间关键环节,其上游为临床前研发CRO环节,下游为药品上市后持续的CMO生产环节。由于创新药领域不断发展、研发成本和风险居高不下,越来越多的下游医药制造企业会选择CMO/CDMO服务,以便为医药企业节约成本、控制风险并提升研发效率,可以预见CMO/CDMO市场规模将不断放大。

图:医药外包服务产业链条

[Source:公开资料、弘则研究整理]

根据BusinessInsights预测,2017年全球医药CMO市场容量为628亿美元,从2013年至2017年,医药CMO行业复合增长率达到12%。预计2021年全球CMO/CDMO市场规模将超过1025亿美元,未来全球CMO/CDMO市场有望持续快速扩容,全球CDMO行业增速保持10%左右,国内CDMO行业增速大概为15~20%。

图:全球CRO/CMO/CDMO产业规模稳步提升(亿美元)

[Source:Frost&Sullivan、国泰君安证券事务所]

图:中国CRO/CMO/CDMO市场规模快速增长(亿美元)

[Source:Frost&Sullivan、国泰君安证券事务所]

三、多因素驱动CMO/CDMO行业发展

1、 CMO/CDMO是药企风险控制与制造业技术发展的有效途径

高风险、长周期、大投入是新药研发的三大特征,如何有效控制风险、降低成本、提升效率是大型制药公司及创新药企必须考虑的关键点。而CMO/CDMO企业具备人才资源、专业知识和核心技术等优势,正是制药企业看重与青睐的地方。原研药企业为保持利润率,完善研发管线的同时会选择将专利到期的药物进行外包,而仿制药企业为抢占首仿地位,也会同专业化的外包企业战略合作。由此CMO/CDMO企业成为药企在激烈竞争的环境中提升实力的坚实后盾。

同时在研新产品技术与现有市场产品生产供给能有效的并存发展,进而促进了企业技术升级改造,有效地获得双重保障。

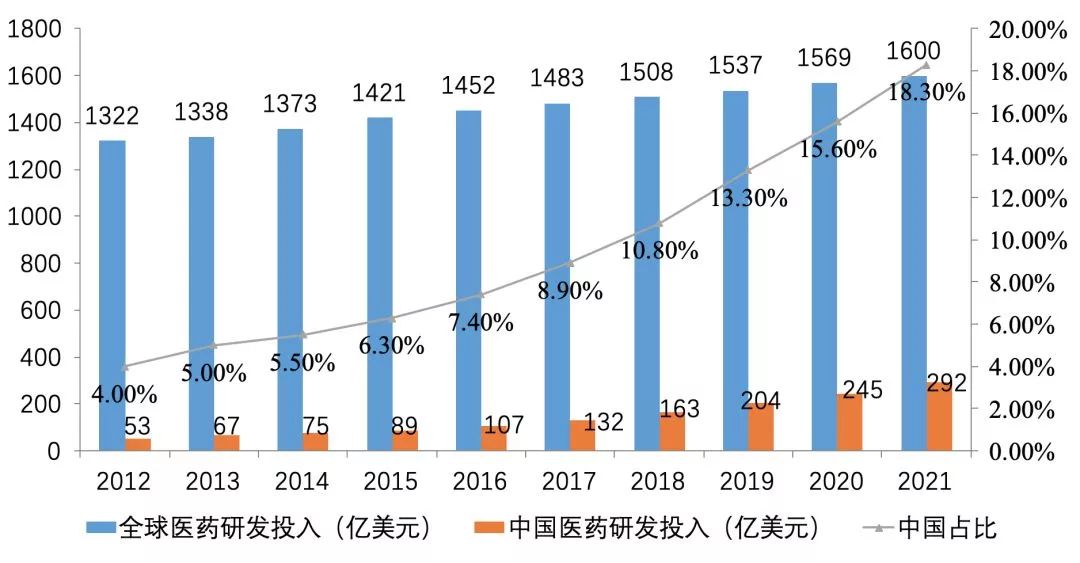

2、全球掀起创新热潮,医药研发投入加大

据Evaluate Pharma分析,大约50%的新药研发经费集中在高频外包的CMC领域,预计新药研发投入的不断增长将助推CMO/CDMO行业发展。2017年全球药物研发支出为1580亿美元,预计2022年全球研发费用将达1810亿美元。

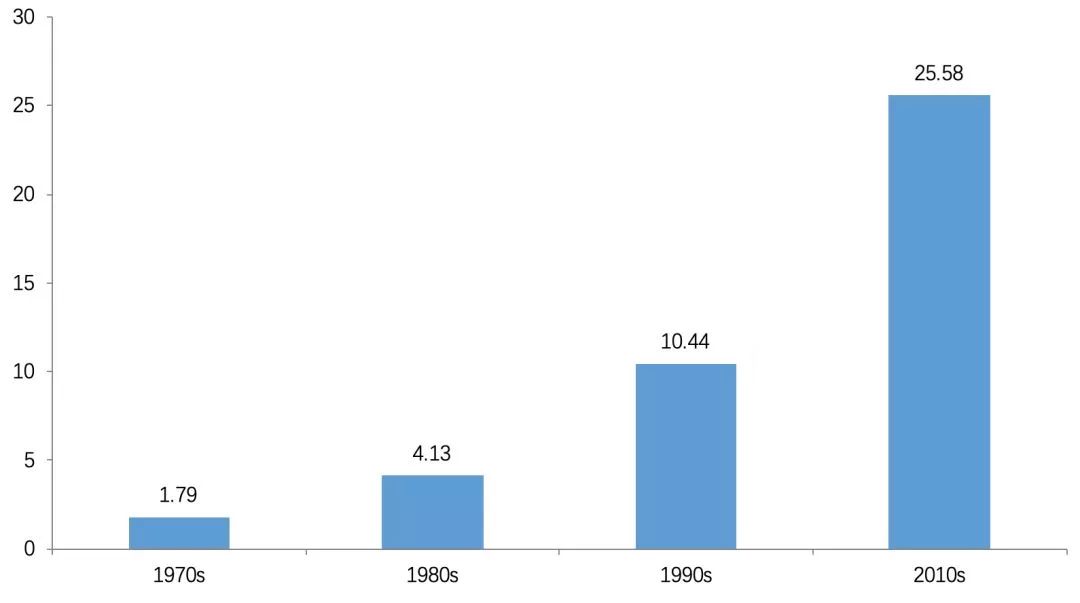

图:平均单个新药研发成本变化(亿美元)

[Source:Tufts(CSDD)、国泰君安证券事务所]

图:全球及中国医药研发投入金额对比(亿美元)

[Source:Evaluate Pharma、国泰君安证券事务所]

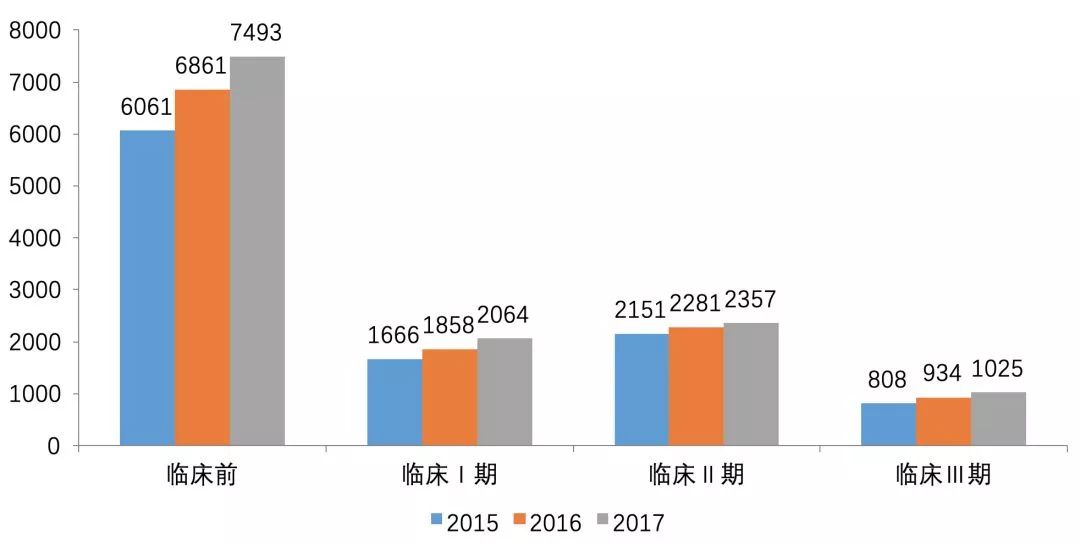

3、全球掀起创新热潮,新药研发项目增多

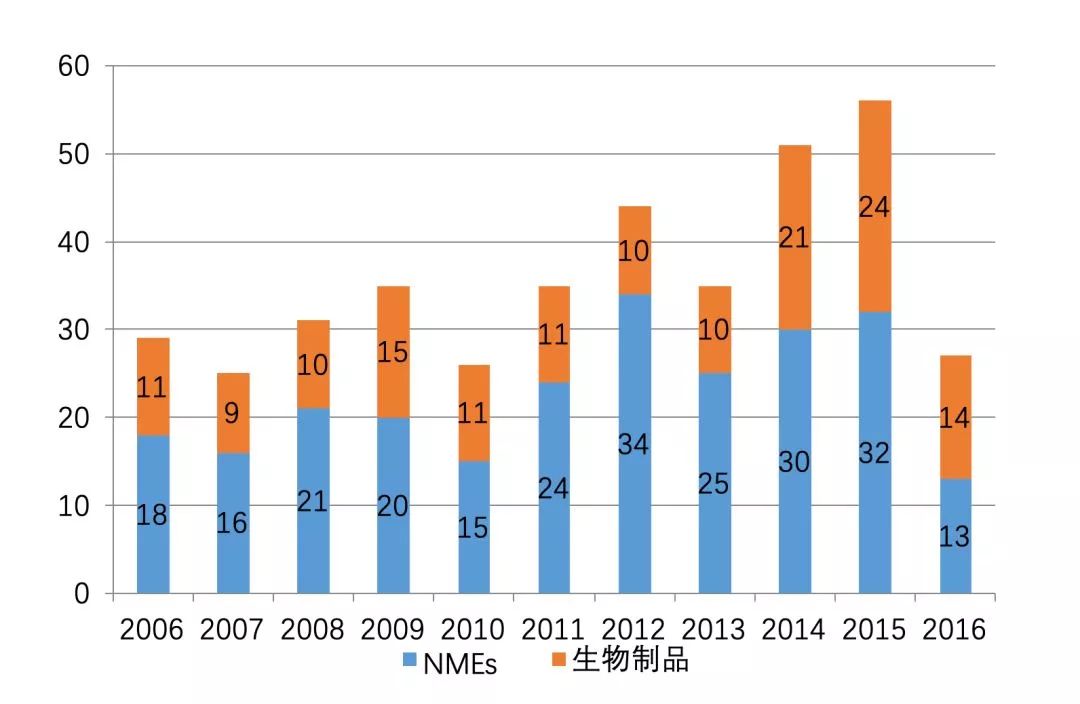

根据Pharmaprojects资料,全球药品研发线在2001-2017年间翻了近三倍,从5995个增至14872个。同时,FDA批准的新分子实体(NME)数量自20世纪90年代以来逐步增涨,于2017年批准了46个,创20年来历史新高。

图:全球各研发阶段的药物数量

[Source:Tufts center for the study of drug development、Pharmaprojects、弘则研究整理]

图:FDA批准上市新药数目

[Source:Evaluate Pharma、渤海证券研究所]

4、中小型生物科技企业兴起

近年来中小型创新生物医药企业在研发支出方面大有盖过大型制药企业之势。目前全球在研新药项目中,有超过80%来自中小型药企,其中小型药企占比近三年稳定保持74~84%。同时FDA所批准的新药所属公司将近一半是中小型企业。由于中小型创新生物药受固定资产投资、人员配套限制,在新药研发的流程上将更大程度的依赖于能够提供全流程研发生产外包服务的CMO/CDMO公司。

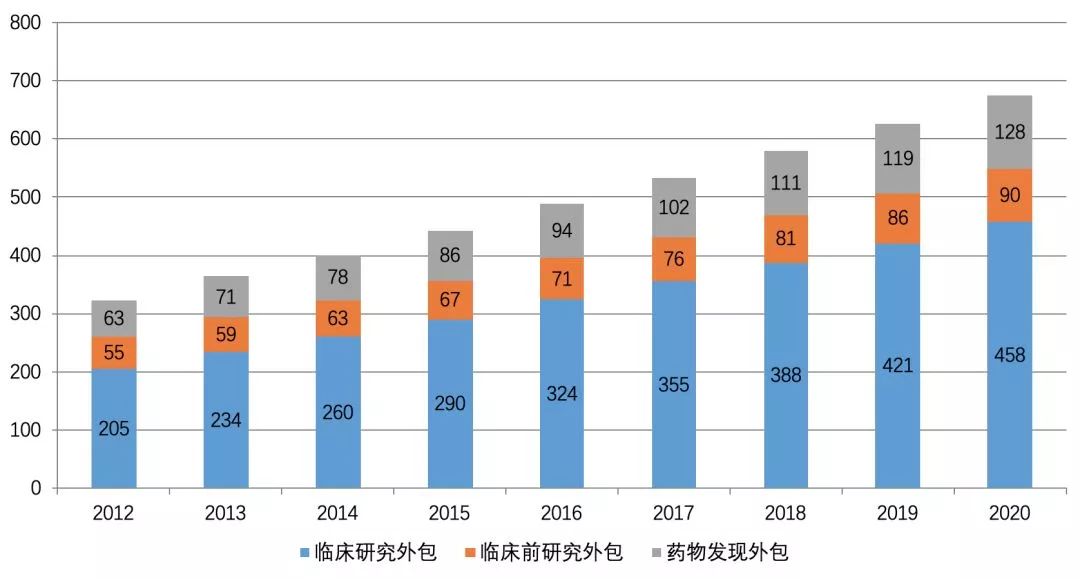

四、我国CRO行业发展现状

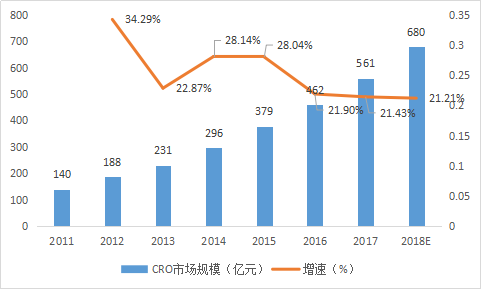

我国CRO行业呈现出起步晚,发展快,分布集中的特点。进入21世纪后,药明康德、泰格医药等CRO企业的创立,标志着我国CRO行业的正式起步。2003年,凭借NMPA推出的《药物临床试验质量管理规范》,CRO企业迅速成长壮大。2007年,药明康德登陆纳斯达克,2012年,泰格医药登陆创业板。在资本的追逐下,我国CRO行业正式迎来黄金发展期。2017年,我国CRO市场规模达561亿元,近5年的复合增长率达到24%,行业规模显著提升。

图:我国CRO市场规模及增速

在地域分布上,我国CRO企业主要集聚于北京、上海和江苏。在企业规模上,北京拥有昭衍新药和康龙化成等上市公司;昆泰、药明康德、精鼎、美迪西等龙头公司集聚上海;江苏省则集中培育了一大批新兴CRO知名企业,如华威医药、金思瑞等。

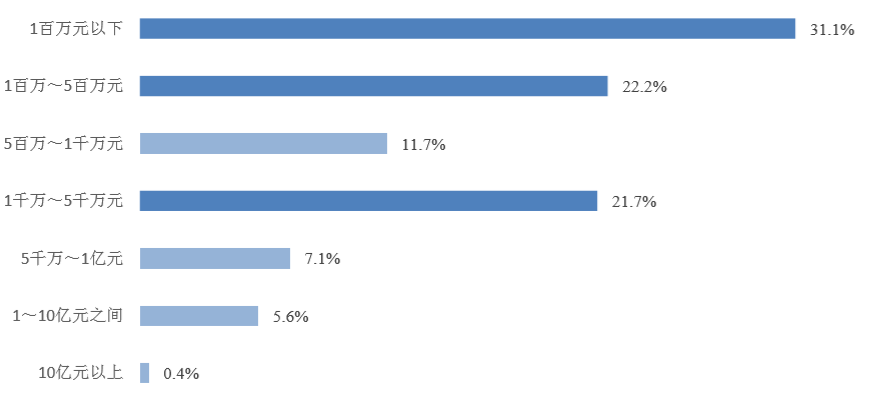

在企业规模上,我国医药CRO企业整体规模较小。根据医药魔方的数据,营业收入低于1千万元的CRO企业占比超过75%。这源于小型CRO公司进入壁垒较低,尤其是随着药品上市许可持有人制度的完善,一大批科研团队投身CRO领域。药明康德作为国内CRO龙头企业,2017年市场份额占比16.4%,远远超过其它竞争者。在未来的一段时间内,我国CRO行业将维持龙头企业带动,中小创企业推动的局面。

图:国内CRO企业营收规模分布

五、我国CRO行业发展趋势

高速增长,行业规模跃升。短期来看,通过对标国际CRO行业的发展路径,我国CRO行业将保持高速增长,行业规模逐步提升,核心竞争力进一步加强。尤其是随着国家政策的引导、审评审批的加速、研发投入的加大、创新能力的提升和人才队伍的扩充,CRO行业的渗透率将逐步提升,需求将进一步释放。

强者恒强,行业整合加剧。长期来看,我国CRO行业整体规模的提升,带来行业竞争的加剧。竞争的加剧推动行业内活跃的兼并收购活动。通过兼并收购,CRO企业推动实现原有业务的拓展,增强企业在产业链中的资源整合能力,促进业务纵向一体化、横向全球化的发展。目前,行业内整合已初具规模,如药明康德收购NextCoDE、Crelux,加强精准医疗布局;泰格医药收购方达医药,加强临床前CRO业务等。从目前的趋势看,未来CRO行业集中度将快速提升,药物一体化研发能力趋于成熟,行业洗牌加剧,强者恒强效应凸显。